MANAJEMEN

RISIKO KEUANGAN

v Hal Mendasar

Tujuan utama

manejemen risiko keuangan adalah untuk meminimalkan potensi kerugian yang

timbul dari perubahan tak terduga dalam harga mata uang, kredit, komoditas, dan

ekuitas. Risiko volatilitas harga yang dihadapi ini dikenal sebagai risiko

pasar.

v Mengapa Mengelola

Risiko Keuangan ?

Pertumbuhan jasa

manajemen risiko yang cepat menunjukkan bahwa manajemen dapat meningkatkan nilai perusahaan dengan mengendalikan risiko

keuangan. Manajemen risiko yang aktif dapat dibenarkan dengan beberapa alasan.

Pertama, manajemen

eksposur membantu dalam menstabilkan ekspektasi arus kas perusahaan. Arus kas

yang lebih stabil dapat meminimalkan kejutan laba, sehingga meningkatkan nilai

kini ekspektasi arus kas. Laba yang stabil juga mengurangi kemungkinan risiko

gagal bayar dan kebangkrutan, atau risiko bahwa laba mungkin tidak dapat

menutupi pembayaran jasa utang kontraktual.

Manajemen

eksposur yang aktif memungkinkan perusahaan untuk berkonsentrasi pada risiko

bisnisnya yang utama. Dengan demikian, suatu perusahaan manufaktur dapat

melakukan lindung nilai risiko suku bunga dan mata uang dan berkonsentrasi pada

produksi dan pemasaran. Manfaat yang sama juga tersedia bagi lembaga keuangan.

Para pemberi pinjaman, karyawan dan

pelanggan juga memperoleh manfaaat dari manajemen eksposur.

v Peranan Akuntansi

Akuntan

manajemen memainkan peranan yang penting dalam proses risiko manajemen. Mereka

membantu dalam mengidentifikasi eksposur pasar, mengkuantifisikasi keseimbangan

yang terkait dengan strategi respons risiko alternatif, mengukur potensial yang

dihadapi perusahaan terhadap risiko tertentu, mencatat produk lindung nilai

tertentu dan mengevaluasi efektivitas program lindung nilai.

#Identifikasi Risiko Pasar

Kerangka dasar yang bermanfaat

untuj mengidentifikasi berbagai jenis risiko market berpotensi dapat disebut

sebagai pemetaan risiko. Dalam Tampilan 11-2 pada buku Akuntansi Internasional

(Choi, 2005:228) terdapat istilah pemicu nilai, yaitu mengacu pada kondisi

keuangan dan pos-pos kinerja operasi keuangan utama yang memengaruhi nilai

suatu perusahaan. Risiko pasar mencakup risiko kurs valuta asing dan suku

bunga, serta risiko harga komoditas dan ekuitas.

#Menguantifikasi Penyeimbangan

Peran lain yang

dimainkan oleh para akuntan dalam proses manajemen risiko meliputi proses

kuantifikasi penyeimbangan yang berkaitan dengan alternatif strategi respons

risiko. Mungkin manajemen lebih suka untuk mempertahankan beberapa risiko yang

dihadapi ketimbang harus melakukan lindung nilai apabila biaya perlindungan

risiko yang dirasakan lebih tinggi daripada manfaatnya.

*Manajemen Risiko di Dunia dengan Kurs Mengambang

Risiko kurs

valas adalah salah satu bentuk risiko yang paling umum dan akan dihadapi oleh

perusahaan multinasional.

Dalam dunia kurs mengambang,

manajemen risiko mencakup (1) antisipasi pergerakan kurs, (2) pengukuran risiko

kurs valas yang dihadapi perusahaan, (3) perancangan strategi perlindungan yang

memadai, dan (4) pembuatan pengendalian manajemen risiko internal.

*Peramalan atas Perubahan Kurs

Informasi yang

sering kali digunakan dalam membuat peramalan kurs (yaitu depresiasi mata uang)

berkaitan dengan perubahan dalam faktor-faktor berikut ini: (a) Perbedaan

inflasi, (b) Kebijakan moneter, (c) Neraca perdagangan, (d) Neraca pembayaran,

(e) Cadangan moneter dan kapasitas utang luar negeri, (f) Anggaran nasional,

(g) Kurs forward, (h) Kurs tidak resmi, (i) Perilaku mata uang terkait, (j)

Perbedaan suku bunga, (k) Harga opsi ekuitas luar negeri.

Hal-hal diatas

membantu dalam memprediksi arah pergerakan

mata uang. Namun demikian, biasanya masih tidak cukup untuk memprediksi

waktu dan magnitudo perubahan mata uang. Faktor politik sangat memengaruhi

nilai mata uang di banyak negara.

*Manajemen Potensi Risiko

Potensi terhadap

risiko valas timbul apabila perusahaan kurs valas juga mengubah nilai aktiva

bersih, laba dan arus kas suatu perusahaan. Pengukuran akuntansi tradisional

terhadap potensi risiko valas ini berpusat pada 2 jenis potensi risiko: translasi,

dan transaksi.

#Potensi Risiko Translasi

Mengukur

pengaruh perubahan kurs valas terhadap nilai ekuivalen mata uang dosmetik atas

aktiva dan kewajiban dalam mata uang asing yang dimiliki oleh perusahaan.

Kelebihan antara aktiva terpapar risiko dengan kewajiban terpapar (yaitu

pos-pos dalam mata uang asing yang ditranslasikan berdasrkan kurs kini)

menyebabkan timbulnya posisi aktiva bersih. Posisi ini seringkali disebut

potensi risiko positif. Sebaliknya, jika perusahaan memiliki posisi kewajiban

terpapar bersih atau potensi risiko negatif apabila kewajiban terpapar melebihi

aktiva terpapar.

Ukuran akuntansi

potensi risiko berbeda-beda tergantung pada metode yang digunakan. Tampilan 11-4 menunjukkan

pilihan translasi utama.

Laporan multi

mata uang juga memungkinkan induk perusahaan untuk menggabungkan laporan

potensi risiko yang serupa dari seluruh anak perusahaan luar negerinya dan

melakukan analisis secara terus menerus potensi risiko translasi diseluruh

dunia berdasrkan mata uang nasional.

*Potensi Risiko Transaksi

Berkaitan dengan

keuntungan dan kerugian nilai tukar valas yang timbul dari penyelesaian

transaksi yang berdominasi dalam mata uang asing.

*Strategi Perlindungan

Strategi ini

mencakup lindung nilai neraca, operasional, dan kontraktual.

#Lindung Nilai Neraca

Lindung nilai

neraca dapat mengurangi potensi risiko yang dihadapi perusahaan dengan

menyesuaikan tingkatan dan nilai denominasi moneter aktiva dan kewajiban

perusahaan yang terpapar. Metode lindung nilai potensi risiko perusahaan

positif lainnya dalam sebuah anak perusahaan yang berlokasi di negara yang

rentan terhadap devaluasi meliputi: (1) Mempertahankan saldo kas dalam mata

uang lokal sebesar tingkat minimum yang diperlukan untuk mendukung operasi yang

berjalan, (2) Mengembalikan laba yang di atas jumlah yang diperlukan untuk

ekspansi modal kepadainduk perusahaan, (3) Mempercepat penerimaan dari piutang

dagang yang beredar dalam mata uang lokal, (4) Menunda pembayaran utang dalam

mata uang lokal, (5) Mempercepat pembayaran utang dalam mata uang asing, (6)

Menginvestasikan kelebihan uang tunai ke dalam persediaan dan aktiva lainnya

dalam mata uang lokal yang tidak terlalu terpengaruh oleh kerugian devaluasi,

(7) Berinvestasi dalam aktiva di luar negeri dengan mata uang yang kuat.

#Lindung Nilai Operasional

Bentuk

perlindungan risiko ini berfokus pada variabel-variabel yang memengaruhi

pendapatan dan beban dalam mata uang asing.

#Lindung Nilai Kontraktual

Berbagai

instrumen lindung nilai kontraktual telah dikembangkan untuk memberikan

fleksibilitas yang lebih besar kepada para manajer dalam mengelola potensi

risiko valas yang dihadapi. Tampilan 11-10 menunjukkan beberapa produk lindung

nilai valas yang baru akhir-akhir ini muncul.

*Akuntansi Untuk Produk Lindung Nilai

Produk lindung

nilai kontraktual merupakan kontrak atau instrumen keuangan yang memungkinkan

penggunaannya untuk meminimalkan, menghilangkan, atau paling tidak mengalihkan

risiko pasar pada pundak pihak lain.

Perlakuan

akuntansi untuk derivatif keuangan yang telah diterima secara internasional

adalah menetapkan nilai produk menurut pasar dengan timbul keuntungan atau

kerugian yang diakui sebagai bagian dari laba nonoperasi. Setidaknya di AS,

terdapat pengecualian dalam bebarpa kasus jika transaksi memenuhi kriteria

lindung nilai yang memadai mencakup hal-hal berikut: (1) Pos-pos yang sedang

dilindung nilai menimbulkan risiko pasar yang harus dihadapi perusahaan, (2)

Perusahaan mendeskripsikan strategi lindung nilai, (3) Perusahaan menentukan

instrumen yang akan digunakan untuk lindung nilai, (4) Perusahaan mencatat

alasannya mengapa lindung nilai yang dilakukan kemungkinan besar akan efektif

dilakukan.

*Kontrak Forward

Valas

Sejumlah importir dan eksportir secara umum

menggunakan kontrak forward valas apabila barang yang ditagihkan dalam mata

uang asing itu dibeli dari atau dijual kepada pihak asing. Kontrak forward

mengimbangi risiko keuntungan atau kerugian transaksi karena kurs berfluktuasi

di antara tanggal transaksi dan tanggal penyelesaian.

Kontrak forward

valuta merupakan perjanjian untuk mengirimkan atau menerima jumlah mata uang

tetentu yang dipertukarkan dengan mata

uang domestik, pada suatu tanggal di masa mendatang, berdasrkan kurs tetap yang

disebut sebagai kurs forward. Perbedaan kurs forward dengan kurs spot yang

berlaku pada tanggal kontrak forward menimbulkan adanya premium (apabila kurs

forward > kurs spot) atau diskon (kurs forward < kurs spot).

*Future Keuangan

Suatu kontrak

future keuangan memiliki sifat yang mirip dengan kontrak forward. Seperti

halnya forward, future merupakan komitmen untuk membeli atau menyerahkan sejumlah

mata uang asing pada suatu tanggal tertentu dimasa depan dengan harga yang sudah ditentukan. Atau dengan cara lain,

future juga digunakan untuk penyelesaian tunai selain penyerahan, dan dapat

dibatalkan sebelum pengiriman dengan melakukan kontrak penyeimbang untuk

instrumen keuangan yang sama.

*Opsi Mata Uang

Opsi mata uang

memberikan hak kepada pembeli untuk membeli (call) atau menjual (put) suatu

mata uang dari pihak penjual (pembuat) berdarkan harga (eksekusi) tertentu pada

atau sebelum tanggal kadaluwarsa yang telah ditentukan. Opsi mata uang juga

dapat digunakan untuk mengelola laba.

*Swap Mata Uang

Swap mata uang

mencakup pertukaran saat ini dan di masa depan atas dua mata uang yang berbeda

kurs yang telah ditentukan sebelumnya. Swap mata uang memungkinkan perusahaan

untuk mendapatkan akses terhadap pasar modal yang sebelumnya tidak dapat

diakses dengan biaya yang relatif rendah. Swap ini juga memungkinkan perusahaan untuk melakukan lindung nilai terhadap

risiko kurs yang timbul dari kegiatan usaha internasional.

*Perlakuan Akuntansi

FASB menerbitkan

FAS No.133, yang diklarifikasi melalui FAS 149 pada bulan April 2003, untuk

memberikan pendekatan tunggal yang komprehensif atas akuntansi untuk transaksi

derivatif dan lindung nilai. Provisi dasar standar ini adalah: (a) Seluruh

instrumen derivatif dicatat pada neraca sebagai aktiva dan kewajiban instrumen

derivatif dicatat sebesar nilai wajarnya, (b) Keuntungan dan kerugian dari

perubahan dalam nilai wajar instrumen derivatif bukanlah aktiva atau kewajiban.

Secara otomatis, keduanya diakui sebagai laba jika direncanakan sebagai lindung

nilai, (c) Lindung nilai haruslah sangat efektif agar layak mendapatkan

perlakuan akuntansi khusus, (d) Hubungan lindung nilai harus terdokumentasi secara lengkap demi

manfaat pembaca laporan, (e) Keuntungan atau kerugian dari investasi bersih

dalam mata uang asing pada awalnya dicatat dalam laba komprehensif lainnya.

Selanjutnya direklasifikasikan ke dalam laba berjalan jika anak perusahaan

tersebut dijual atau dilikuidasi, (f) Keuntungan atau kerugian dari lindung

nilai terhadap arus kas masa depan yang belum pasti, pada awalnya diakui

sebagai bagian dari laba komprehensif.

v Lindung Nilai Atas

Aktiva, Kewajiban, yang Diakui atau Komitmen Perusahaan yang Belum Diakui

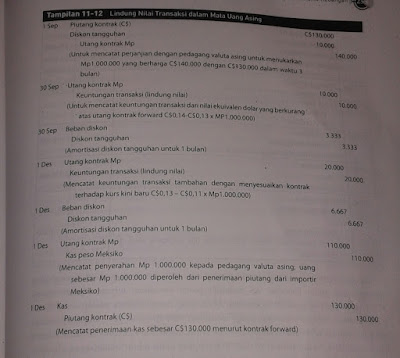

Sebagai contoh

untuk jurnal atas lindung nilai transaksi dalam mata uang asing maka terlihat

dalam tampilan 11-12.

v Lindung Nilai Investasi

Bersih Dalam Operasi Luar Negeri

Sebagai contoh

untuk jurnal atas lindung nilai posisi kewajiban terpapar bersih maka terlihat

dalam tampilan 11-13.

v Berspekulasi Dalam Mata

Uang Asing

Terdapat peluang

untuk meningkatkan laba dilaporakan dengan menggunakan kontrak forward dan opsi

dalam pasar valas. Kontrak forward yang dibeli untuk spekulasi pada awalnya dicatat sebagai kurs forward.

Keuntungan atau kerugian transaksi yang diakui sebelum penyelesaian bergantung

pada antara kurs forward awal dan kurs yang tersedia untuk periode kontrak yang

tersisa.

v Pengungkapan

Pengungkapan

yang diwajibkan oleh FAS 133 dan IAS 39 sedikit banyak telah menyelesaikan

masalah. Pengungkapan itu antara lain: (a) Tujuan dan strategi manajemen risiko

untuk melakukan transaksi lindung nilai, (b) Deskripsi pos-pos yang dilindung

nilai, (c) Identifikasi risiko pasar dari pos-pos yang dilindung nilai, (d)

Deskripsi mengenai instrumen lindung nilai, (e) Jumlah yang tidak dimasukkan

dalam penilaian efektivitas lindung nilai, (f) Justifikasi awal bahwa hubungan

lindung nilai tersebut akan sangat efektif untuk meminimalkan risiko pasar, (g)

Penilaian berjalan mengenai efektivitas lindung nilai aktual dari seluruh

derivatif yang digunakan selama periode berjalan.

*Kendali Keuangan

Setiap strategi

manajemen risiko keuangan harus mengevaluasi efektivitas program lindung nili.

Umpan balik dari siatem evaluasi yang berjalan akan membantu untuk menyusun

pengalaman kelembagaan dalam praktik manajemen risiko.

v Acuan yang Tepat

Dalam manajemen

risiko valas, pertanyaan-pertanyaan berikut ini harus dipertimbangkan ketika

hendak memilih sebuah acuan.

-Apakah acuan yang tepat mewakili

suatu kebijakan yang seharusnya diikuti ?

-Apakah acuan ini dapat diperjelas

di bagian awal ?

-Apakah acuan ini memberikan

strategi dengan biaya yang lebih rendah dibandingkan alternatif lainnya ?.

Jika program

manajemen risiko valas tersentralisasi, maka acuan yang tepat dapat digunakan

untuk mengukur keberhasilan program perlindunngan risiko perusahaan merupakan

program yang dapat diimplementasikan oleh manajer setempat.

*Sistem Pelaporan

Sistem pelaporan

risiko keuangan harus dapat merekonsiliasikan sistem pelaporan internal dan

eksternal. Kegiatan manajemen risiko memiliki orientasi ke depan. Manajemen

risiko keuangan merupakan contoh utama dimana keuangan perusahaan dan akuntansi

sangat berkaitan erat.

v Contoh Perusahaan yang

Menerapkan Manajemen Risiko Keuangan

Dalam laporan

keuangan tahunan periode 2014 Perusahaan

Samsung, dapat menunjukkan praktik penerapan manajemen risiko keuangan.

Diantaranya terdapat bagian dihalaman 95 mengenai Financial Risk Management. Dimana

manajemen risiko keuangan terdiri dari: (a) Market

Risk: Foreign exchange risk, Price risk, Interest rate risk. (b) Credit Risk, (c) Liquidity Risk, (d) Capital

Risk Management, (e) Fair Value

Estimation.

Referensi:

Frederick D.S. Choi, dan

Gary K. Meek, International Accounting, Buku 2 Edisi 5. Jakarta:

Salemba Empat,2005.

Laporan Keuangan

Samsung Tahun 2014: Website Samsung Corporation.

Tulisan Ini Adalah Salah Satu Bentuk

Untuk Memenuhi Tugas Mata Kuliah Akuntansi Internasional

Nama :

D. Khamala Rizkiani

S. Hosey

Rosalina

Dosen : Jessica Barus, S.E., Mmsi.

UNIVERSITAS GUNADARMA

FAKULTAS EKONOMI